-

- Выборы

- Открытые данные

- Информация о кадровом обеспечении

- Порядок поступления граждан на государственную службу

- Сведения о вакантных должностях

- Квалификационные требования к кандидатам на замещение вакантных должностей муниципальной службы

- Условия и результаты конкурсов на замещение вакантных должностей муниципальной службы

- Номера телефонов, по которым можно получить информацию по вопросу вакантных должностей

- Приём граждан

- Интернет-приёмная

- Обращения граждан

- Установленные формы обращений

- Обзоры обращений

- ФИО должностного лица, к полномочиям которого отнесены - организация приема лиц;обеспечение рассмотрения их обращений, телефон по которому можно получить информацию справочного характера

- Противодействие коррупции

- Нормативные правовые и иные акты в сфере противодействия коррупции

- Методические материалы

- Формы документов, связанных с противодействием коррупции, для заполнения

- Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера

- Комиссия по соблюдению требований к служебному поведению и урегулированию конфликта интересов (аттестационная комиссия)

- Обратная связь для сообщений о фактах коррупции

- Новости в сфере градостроительства

- Градостроительная деятельность

- Самовольное строительство

- Выявление правообладателей ранее учтенных объектов

- Информация по установлению публичных сервитутов

- Приобрести земельный участок

- Информация об органах местного самоуправления, предоставляющих услуги в сфере градостроительства и строительства

- Информация о порядке получения информации о градостроительных условиях

- Генеральный план

- Правила землепользования и застройки

- Проекты планировки и межевания

- Получить услугу в сфере строительства

- Исчерпывающие перечни процедур в сфере строительства

- Статистическая информация и иные сведения о градостроительной деятельности

- Экспертиза инженерных изысканий и проектной документации

- Нормативы градостроительного проектирования

- Документация по планировке территорий

- Программы комплексного развития

- Регламенты предоставления услуг

- График обучающих семинаров для участников градостроительной деятельности

- Калькулятор процедур

- Полезные ссылки

- Бесплатная юридическая помощь

- Реализация национальных и региональных проектов

-

- Реестр расходных обязательств

- Перспективы развития

- Финансовое просвещение

- Статистика

- Прокуратура информирует

- Роспотребнадзор информирует

- Информация ИФНС

- Кадастровая палата Краснодарского края. Новости

- Развитие спорта

- Молодежная политика

- Сельское хозяйство

- Окружающая среда

- Предоставление государственных и муниципальных услуг в электронном виде

- Инвестиционная площадка

- Архивный отдел

- Малое и среднее предпринимательство

- Информационные мероприятия

- Законодательство и официальные документы в сфере поддержки (развития) малого и среднего предпринимательства

- Инфраструктура поддержки малого и среднего предпринимательства

- Реестр субъектов малого и среднего предпринимательства - получателей поддержки

- Ведомственная программа поддержки (развития) малого и среднего предпринимательства

- Иная информация необходимая для развития субъектов малого и среднего предпринимательства

- Нормативно-правовые акты

- Имущество для бизнеса

- Коллегиальный орган

- Материалы корпорации МСП

- Вопрос-ответ

- Реестр государственного (муниципального) имущества

- Инициативное бюджетирование

- Реестр муниципального имущества

-

- Реализация приоритетного проекта "Формирование комфортной сельской среды"

- Новости

- Контакты

- График проведения заседаний

- Общая информация, методические рекомендации

- Нормативно-правовые акты для реализации приоритетных проектов

- Порядок по взаимодействию с гражданами

- Активный житель

- Реестр зеленых насаждений

- Индикативный план

Как воспользоваться льготой, неучтенной в налоговом уведомлении?

Шаг 1. Проверить, учтена ли льгота в налоговом уведомлении. Для этого изучить содержание граф «Размер налоговых льгот», «Налоговый вычет» в налоговом уведомлении.

Шаг 2. Если в налоговом уведомлении льготы не применены, необходимо выяснить относится ли налогоплательщик к категориям лиц, имеющим право на льготы по объектам в налоговом уведомлении.

Транспортный налог

Освобождение от уплаты налога может быть предусмотрено законами субъектов Российской Федерации для определенных льготных категорий налогоплательщиков (инвалиды, ветераны, многодетные и т.п.), а также статьей 356.1 НК РФ для отдельных категорий налогоплательщиков (в т.ч. лица, имеющие трех и более несовершеннолетних детей, один из родителей (законных представителей) ребенка-инвалида), на которых зарегистрированы транспортные средства, имеющие место нахождения в федеральной территории «Сириус».

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn77/service/tax/) либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Земельный налог

Действует федеральная льгота, которая уменьшает налоговую базу на кадастровую стоимость 600 квадратных метров одного земельного участка. Льготой могут воспользоваться владельцы земельных участков, относящиеся к следующим категориям: пенсионеры; предпенсионеры; инвалиды I и II групп; инвалиды с детства; ветераны Великой Отечественной войны и боевых действий; многодетные; другие категории граждан, указанные в п. 5 ст. 391 НК РФ.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) по месту нахождения земельных участков.

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn77/service/tax/) либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Налог на имущество физических лиц

Льготы для 16-категорий налогоплательщиков (пенсионеры, предпенсионеры, инвалиды, ветераны, военнослужащие, владельцы хозстроений до 50 кв.м и т.п.) предусмотрены ст. 407 НК РФ. Льгота предоставляется в размере подлежащей уплате суммы налога в отношении объекта, не используемого в предпринимательской деятельности. Льгота освобождает от уплаты налога в отношении одного объекта каждого вида с максимально исчисленной суммой налога: 1) квартира или комната; 2) жилой дом; 3) помещение или сооружение, указанные в подпункте 14 пункта 1 статьи 407 НК РФ; 4) хозяйственное строение или сооружение, указанные в подпункте 15 пункта 1 статьи 407 НК РФ; 5) гараж или машино-место.

При этом налоговая льготы в соответствии с пунктом 1 статьи 407 НК РФ не предоставляется в отношении объектов налогообложения, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 НК РФ, в отношении объектов налогообложения, предусмотренных абзацем вторым пункта 10 статьи 378.2 НК РФ, а также в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) по месту нахождения налогооблагаемого имущества.

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn77/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Шаг 3. Убедившись, что налогоплательщик относиться к категориям лиц, имеющим право на налоговую льготу, но налоговая льгота не учтена в налоговом уведомлении, рекомендуется подать заявление по установленной форме (приказ ФНС России от 14.11.2017 № ММВ-7-21/897@) о предоставлении льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом: через личный кабинет налогоплательщика; почтовым сообщением; путем личного обращения в любую налоговую инспекцию; через уполномоченный МФЦ.

Уважаемые жители Некрасовского сельского поселения, напоминаем, срок своевременной оплаты имущественных налогов истекает 1 декабря.

Как распределяются средства на ЕНС предпринимателей при поступлении налогового уведомления на уплату имущественных налогов физических лиц?

Переплата (положительное сальдо ЕНС) индивидуального предпринимателя резервируется в счет предстоящей обязанности по уплате имущественных налогов и НДФЛ. Если сальдо ЕНС меньше, то средства будут зачитываться в счет исполнения налогового уведомления по мере поступления платежей до полного погашения предстоящей обязанности.

Если у ИП до 2 декабря появится недоимка по уплате других налогов, то зачтенная сумма с обязательств по имущественным налогам распределится в счет погашения обязательств с более ранним сроком.

✅ Пример

13 сентября в личный кабинет поступило налоговое уведомление на уплату имущественных налогов на 500 рублей. 16 сентября вы пополнили ЕНС на эту сумму, и она была зарезервирована в счет уплаты имущественных налогов по сроку 2 декабря.

30 октября наступила обязанность по уплате авансового платежа по УСН. Если на эту дату на ЕНП нет средств, то производится автоматическое перераспределение 500 рублей с имущественных налогов в УСН без начисления пеней. То есть выполняется уплата УСН как обязанность с более ранним сроком.

Поэтому до 2 декабря потребуется внести на ЕНП 500 рублей для исполнения налогового уведомления.

Как воспользоваться льготой, неучтенной в налоговом уведомлении?

Шаг 1. Проверить, учтена ли льгота в налоговом уведомлении. Для этого изучить содержание граф «Размер налоговых льгот», «Налоговый вычет» в налоговом уведомлении.

Шаг 2. Если в налоговом уведомлении льготы не применены, необходимо выяснить относится ли налогоплательщик к категориям лиц, имеющим право на льготы по объектам в налоговом уведомлении.

Транспортный налог

Освобождение от уплаты налога может быть предусмотрено законами субъектов Российской Федерации для определенных льготных категорий налогоплательщиков (инвалиды, ветераны, многодетные и т.п.), а также статьей 356.1 НК РФ для отдельных категорий налогоплательщиков (в т.ч. лица, имеющие трех и более несовершеннолетних детей, один из родителей (законных представителей) ребенка-инвалида), на которых зарегистрированы транспортные средства, имеющие место нахождения в федеральной территории «Сириус».

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn77/service/tax/) либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Земельный налог

Действует федеральная льгота, которая уменьшает налоговую базу на кадастровую стоимость 600 квадратных метров одного земельного участка. Льготой могут воспользоваться владельцы земельных участков, относящиеся к следующим категориям: пенсионеры; предпенсионеры; инвалиды I и II групп; инвалиды с детства; ветераны Великой Отечественной войны и боевых действий; многодетные; другие категории граждан, указанные в п. 5 ст. 391 НК РФ.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) по месту нахождения земельных участков.

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn77/service/tax/) либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Налог на имущество физических лиц

Льготы для 16-категорий налогоплательщиков (пенсионеры, предпенсионеры, инвалиды, ветераны, военнослужащие, владельцы хозстроений до 50 кв.м и т.п.) предусмотрены ст. 407 НК РФ. Льгота предоставляется в размере подлежащей уплате суммы налога в отношении объекта, не используемого в предпринимательской деятельности. Льгота освобождает от уплаты налога в отношении одного объекта каждого вида с максимально исчисленной суммой налога: 1) квартира или комната; 2) жилой дом; 3) помещение или сооружение, указанные в подпункте 14 пункта 1 статьи 407 НК РФ; 4) хозяйственное строение или сооружение, указанные в подпункте 15 пункта 1 статьи 407 НК РФ; 5) гараж или машино-место.

При этом налоговая льготы в соответствии с пунктом 1 статьи 407 НК РФ не предоставляется в отношении объектов налогообложения, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 НК РФ, в отношении объектов налогообложения, предусмотренных абзацем вторым пункта 10 статьи 378.2 НК РФ, а также в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) по месту нахождения налогооблагаемого имущества.

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn77/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Шаг 3. Убедившись, что налогоплательщик относиться к категориям лиц, имеющим право на налоговую льготу, но налоговая льгота не учтена в налоговом уведомлении, рекомендуется подать заявление по установленной форме (приказ ФНС России от 14.11.2017 № ММВ-7-21/897@) о предоставлении льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом: через личный кабинет налогоплательщика; почтовым сообщением; путем личного обращения в любую налоговую инспекцию; через уполномоченный МФЦ.

Как получить и оплатить налоговое уведомление через ЕПГУ?

Получение налоговых уведомлений через ЕПГУ возможно при соблюдении двух условий (пункт 1.2 статьи 21 НК РФ):

- налогоплательщик должен быть зарегистрирован в единой системе идентификации и аутентификации на ЕПГУ;

- налогоплательщик направил через ЕПГУ уведомление о необходимости получения документов от налоговых органов через ЕПГУ (форма такого уведомления утверждена приказом ФНС России от 12.05.2023 № ЕД-7-21/309@).

На основании такого уведомления налоговый орган разместит в личном кабинете пользователя ЕПГУ адресованные ему налоговые уведомления.

Пользователь ЕПГУ сможет оплатить начисления налогов из налогового уведомления онлайн в личном кабинете ЕПГУ.

Что делать, если в налоговом уведомлении некорректная информация?

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы МВД России, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), органы Росреестра, осуществляющие кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы МВД России, МЧС России, Росавиации, Росморречфлота, органы гостехнадзора, осуществляющие регистрацию транспортных средств, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы МВД России, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации и т.п.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы. Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

1) для пользователей личного кабинета налогоплательщика – через этот сервис на сайте ФНС России;

2) для иных лиц: посредством личного обращения в любой налоговый орган либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога и формирования нового налогового уведомления налоговый орган не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): пересмотрит ранее начисленную сумму налога, сформирует (при наличии оснований) новое налоговое уведомление с указанием нового срока уплаты налога и направит ответ на обращение налогоплательщика (разместит его в личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону налогового органа или контакт-центра ФНС России: 8 800 – 222-22-22.

Типовые уставы для ООО — быстро, надёжно, выгодно!

Налоговые уведомления через портал Госуслуг

Налоговые документы на портале Госуслуг

Получать налоговые уведомления на уплату имущественных налогов и налога на доходы физических лиц, а также требования об уплате задолженности в электронном виде, экономя свое время и не выходя из дома можно с помощью интернет-сервиса ФНС России "Личный кабинет для физических лиц", а также на портале Госуслуги, подключив функцию получения налоговых уведомлений.

Напомним, что присоединиться может любой гражданин, у кого есть утвержденная учетная запись на Госуслугах. Для этого необходимо во вкладке "Услуги"/ "Прочее"/ "Налоги Финансы"/ "Получение налоговых уведомлений на Госуслугах" направить согласие на подключение, которое необходимо подписать в приложении «Госключ» усиленной неквалифицированной электронной подписью.

Преимущества получения документов в электронном виде:

экономия времени – не требуется идти на почту за налоговым уведомлением;

всегда актуальная информация о ваших налогах и наличии задолженности;

своевременная уплата налогов онлайн без комиссии - поможет избежать образования задолженности, начисления пени и иных негативных последствий, связанных с несвоевременной уплатой налоговых платежей.

Обращаем внимание, в случае подключения функции получения налоговых уведомлений на портале Госуслуги на бумажном носителе указанные документы направляться не будут.

Также налоговые уведомления не будут направляться в случае наличия льгот по уплате имущественных налогов, если общая сумма налогов к уплате составляет менее 100 рублей и если на едином налоговом счете было достаточно денежных средств для уплаты исчисленных налоговым органом налогов.

Более подробную информацию о получении налоговых уведомлений на портале Госуслуги можно узнать на промостранице "Налоговые уведомления на Госуслугах" официального сайта ФНС России.

Оплатить налог можно в несколько кликов тоже через портал Госуслуг.

29.05.2024 года

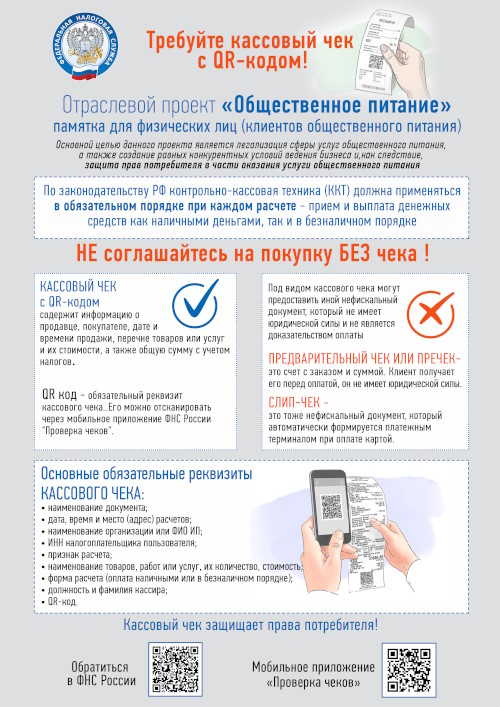

«Проект ФНС «Общественное питание»

Проверить кассовый чек можно с помощью сервиса ФНС России

Проверить кассовый чек можно с помощью сервиса ФНС РоссииОбеспечение повсеместного применения контрольно-кассовой техники в сфере оказания услуг общественного питания и выдачи кассовых чеков потребителям осуществляется ФНС России в рамках реализации проекта «Общественное питание».

В настоящее время ФНС России на основе постоянного мониторинга расчетов, подлежащих обязательному применению онлайн-ККТ, проводит мероприятия по выявлению налогоплательщиков в сфере общепита, которые нарушают требования законодательства в части применения или неприменения ККТ для проведения профилактических и контрольных (надзорных) мероприятий.

Напоминаем, что проверить легальность кассового чека можно с помощью мобильного приложения ФНС России «Проверка чеков».

Данное приложение позволяет:

быстро и удобно проверить чеки;

хранить чеки в одном месте;

сообщить в ФНС России о выявленном нарушении.

Обращаем внимание, контрольно-кассовая техника может не применяться при обеспечении питанием во время учебных занятий обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы.

Во всех остальных случаях при расчете за услуги питания в ресторанах, кафе, столовых, закусочных и прочих заведениях должен выдаваться кассовый чек.

Более подробная информация по вопросам применения контрольно-кассовой техники находится на промостраницах «Контрольно-кассовая техника» и «Отраслевые проекты» сайта ФНС России.

29.05.2024 года

Ответы на вопросы по уплате налогов, страховых взносов, зачету (возврату) денежных средств

В связи с запросами по уплате, возврату/зачету денежных средств Межрайонная ИФНС России № 14 по Краснодарскому краю подготовила разъяснения по поступающим вопросам.

Как ознакомиться с информацией об уплаченных суммах налогов?

С информацией об уплаченных суммах налогов, а также о проведенных операциях на Едином налоговом счете (ЕНС) можно ознакомиться в Личном кабинете налогоплательщика - физического лица» (далее – ЛК ФЛ) в разделе «ЕНС». Раздел содержит актуальную информацию о сальдо ЕНС, в том числе в разрезе налогов, зарезервированных суммах, предстоящих платежах, задолженности. Детализированную информацию о распределении Единого налогового платежа (ЕНП) с 01 января 2023 года можно просмотреть во вкладке «Платежи/Операции».

Я оплатил задолженность, почему суммы не отражаются в Личном кабинете?

Обновление сведений в ЛК ФЛ производится ежедневно.

Однако с учетом сроков прохождения информации об уплате платежа от кредитной организации (банка) до налоговых органов, актуальная информация о зачислении произведенных платежей в ЛК ФЛ отражается в течение 10 рабочих дней, следующих за днем исполнения обязанности по уплате налога или пени.

Я направил заявление на возврат, когда я получу денежные средства?

Срок перечисления на расчетный счет – 10 рабочих дней с даты представления заявления. В случае отсутствия сведений о расчетном счете срок возврата начинает исчисляться со дня, следующего за днем поступления ответа от банка. В случае ответа банка с причиной «Счет не найден» по представленному заявлению сформируется отказ, так как возврат осуществляется на счет в банке, информация о котором имеется у налоговых органов.

Я сдал декларацию 3-НДФЛ на получение налогового вычета, когда ждать перечисление денежных средств?

Проверка декларации проводится в течении трех месяцев. По результатам успешной проверки, статус которой можно отследить в ЛК ФЛ, заявление на возврат обработается не позднее следующего дня и автоматически направится в УФК для перечисления на расчетный счет. Срок перечисления на расчетный счет – 10 рабочих дней. В случае отсутствия сведений о расчетном счете срок возврата начинает исчисляться со дня, следующего за днем поступления ответа от банка. В случае ответа банка с причиной «Счет не найден» - по представленному заявлению сформируется отказ, так как возврат осуществляется на счет в банке, информация о котором имеется у налоговых органов.

Почему я получил отказ по заявлению на возврат налогового вычета?

Отказ по заявлению направляется в случае представления нескольких уточненных деклараций, так как возвратить суммы сверх положенного нельзя. Так же это может произойти в случае отсутствия положительного сальдо, возможно из-за недоимки по налогам. Следующая причина отказа – у банка отсутствует информация о счете, на который можно возвратить денежные средства.

Могу ли я заменить реквизиты расчетного счета в заявлении на возврат?

Изменить реквизиты счета нельзя, так как обработка заявлений происходит автоматически. Лишь в случае возврата денежных средств из банка можно распорядиться положительным сальдо (отследить которое можно на главной странице в ЛК ФЛ) путем представления нового заявления.

Почему мне пришел отказ по заявлению на зачет?

Отказ по заявлению направляется в случае отсутствия положительного сальдо на едином налоговом счете. Кроме того, если вы указали срок уплаты не в соответствии с Налоговым Кодексом, также сформируется отказ. Напомним, срок, который выпадает на выходной день, переносится на следующий рабочий день.

Дополнительную информацию можно получить по телефону Единой справочной службы ФНС России: 8 800 222-2-222.

29.05.2024 года

«Сервис оценки юридических лиц» доступен в Личном кабинете

В «Личном кабинете налогоплательщика юридического лица» (подсистема «Как меня видит налоговая») действует «Сервис оценки юридических лиц», в котором организации могут запросить выписку с результатами оценки своей финансово-хозяйственной деятельности.

Полученные сведения можно использовать как для подтверждения своей надежности перед заказчиками (заинтересованными лицами), так и для проверки сведений о потенциальных поставщиках, чтобы исключить финансовые риски при взаимодействии. Для этого нужно согласовать возможность предварительного представления выписки из сервиса оценки.

К тому же, если организация выступает в качестве заказчика в рамках Федерального закона от 18.07.2011 №223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц», такая преддоговорная проверка может быть закреплена в положении о порядке закупок.

Оценка производится в два этапа по критериям финансовой устойчивости, ресурсообеспеченности и наличия положительного опыта в деятельности в соответствии с Методикой оценки, утвержденной приказом ФНС от 24.03.2023 № ЕД-7-31/181@ (Методика).

На первом этапе оценивается соответствие организации базовым критериям, свидетельствующим о ее самостоятельности и отсутствии предпосылок к банкротству или ликвидации, в частности:

компания не ликвидируется;

нет судебного акта о введении процедур наблюдения, внешнего управления, открытии конкурсного производства;

в ЕГРЮЛ отсутствуют сведения о предстоящем исключении компании из реестра и нет записи о недостоверности информации о компании;

учредителем и/или руководителем юридического лица не являются дисквалифицированные лица;

нет решений по замораживанию денежных средств;

нет данных о включении компании в реестр недобросовестных поставщиков по данным ЕИС в сфере закупок;

в декларациях по НДС за четыре налоговых периода нет противоречий с отчетностью контрагентов.

Второй этап оценки начинается только при соответствии всем показателям первого этапа. Сервис оценивает уровень зарплаты, налоговую нагрузку, численность сотрудников, коэффициенты платежеспособности, автономии, ликвидности, рентабельность активов и т.д. (все критерии оценки указаны в Методике).

Если компания не согласна с полученными результатами, то она может направить запрос о корректировке сведений в выписке, приложив к нему документы, подтверждающие необходимость изменений.

29.05.2024 года

25.03.2024 года

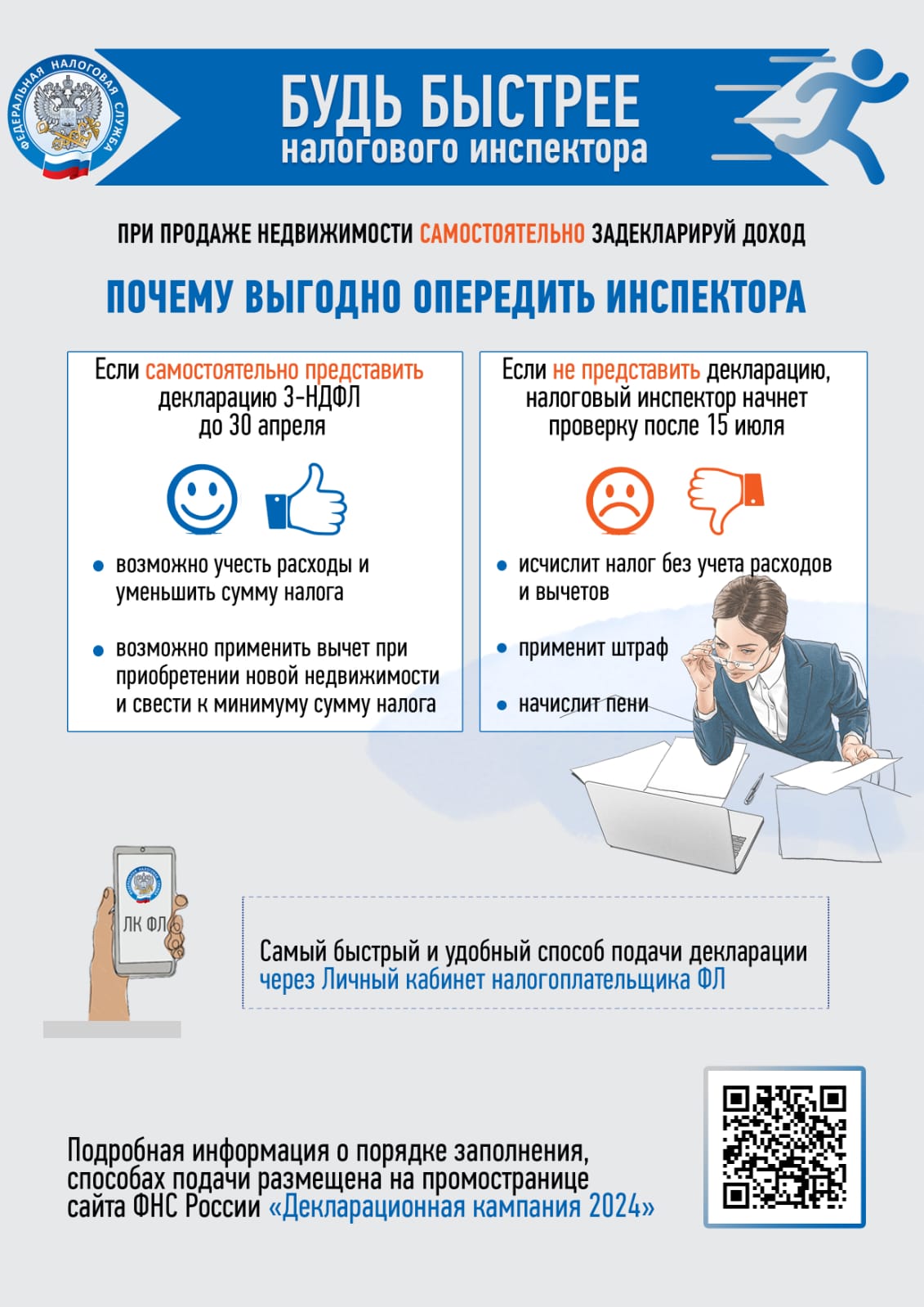

Почему выгодно самостоятельно декларировать доходы от продажи недвижимости?

В период ежегодной декларационной кампании, в срок до 2 мая, гражданам, которые продали или получили в дар недвижимое имущество, необходимо задекларировать полученные доходы – направить налоговую декларацию по форме 3-НДФЛ, а уплатить исчисленный налог – не позднее 15 июля.

В период ежегодной декларационной кампании, в срок до 2 мая, гражданам, которые продали или получили в дар недвижимое имущество, необходимо задекларировать полученные доходы – направить налоговую декларацию по форме 3-НДФЛ, а уплатить исчисленный налог – не позднее 15 июля.В случае непредставления декларации по истечении установленного срока уплаты, налоговый орган начнет проверку, по результатам которой доначислит НДФЛ без учета расходов, связанных с реализацией имущества, и предъявит штрафные санкции в размере до 50% от суммы налога.

Поэтому очень важно представить декларацию самостоятельно в установленный срок – до 2 мая. Предпринятые меры помогут не только избежать штрафов, но и существенно уменьшить сумму НДФЛ к уплате. Это можно сделать одним из двух способов:

- уменьшить величину дохода, полученного от продажи имущества, на расходы, непосредственно связанные с приобретением этой недвижимости. То есть, облагаться налогом будет разница сумм;

- заявить в декларации имущественный вычет, на который может быть уменьшен доход, полученный от продажи недвижимости (1 млн рублей – максимальная сумма вычета);

Кроме понесенных расходов, предоставляя декларацию, гражданин может воспользоваться правом на вычет по приобретению жилья в размере 2 млн рублей, что также уменьшает налоговые обязательства.

В 2023 году самостоятельно не отчитались о своих доходах более 17,5 тыс. налогоплательщиков. Им, помимо налога, начислили штрафные санкции в размере 22,6 млн рублей.

Самый быстрый и удобный способ подачи налоговой декларации по форме

3-НДФЛ - через «Личный кабинет налогоплательщика для физических лиц».Декларировать доход и уплачивать НДФЛ не нужно, если:

- недвижимость получена в подарок от близкого родственника;

- недвижимость продана позже минимального срока владения: 3 года (если недвижимость унаследована, получена в подарок, приобретена по договору ренты, досталась после приватизации, является единственным жильем) и 5 лет (в остальных случаях).

Подробная информация о порядке заполнения и способах подачи декларации размещена на промостранице сайта ФНС России «Декларационная кампания 2024».

19.03.2024 года

11.03.2024 года

04.03.2024 года

26.02.2024 года

19.02.2024 года

12.02.2024

05.02.2024 года